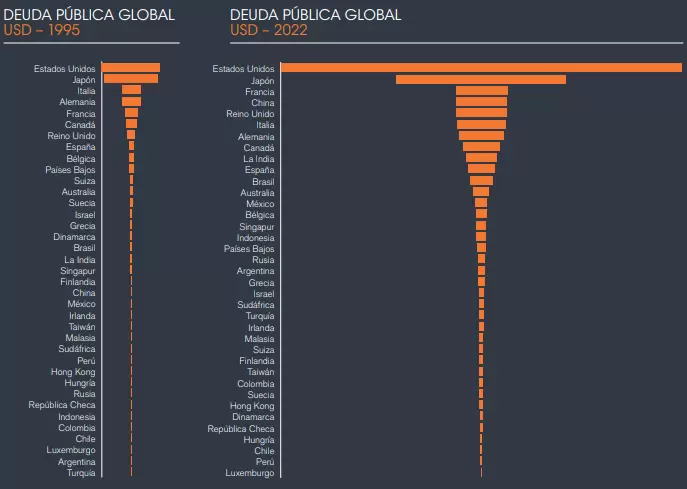

En 2025, los gobiernos de todo el mundo tendrán que gastar 2,80 billones de dólares en intereses, más del doble que en 2022. A su vez, las deudas seguirán aumentando hasta llegar a 77,2 billones de dólares. Lo cierto es que, a lo largo y ancho del planeta, los Gobiernos de todo el mundo están ajustando sus cuentas. A su vez, un nivel de deuda récord y los altos tipos de interés prevén que los costos de endeudamiento se duplicarán en los próximos tres años.

Esto supondrá una presión significativa para los contribuyentes y los servicios públicos, según los datos del Índice de Deuda Pública anual de Janus Henderson. En la Argentina, la deuda pública en porcentaje del PBI es especialmente elevada. Alcanzó el 85% en 2022, aunque se espera que baje al 75% hacia 2025. La deuda soberana del país aumentó otro 20% el último año (llegó a 392.000 millones de dólares). Esto representa 8.604 dólares per cápita y se espera que siga creciendo hasta los 8.878 dólares en 2025.

Un informe de Janus Henderson hace una revisión histórica con algunos datos sobresalientes de la historia reciente. En 1995, la deuda total en Argentina ascendía a 87 mil millones de dólares, mientras que la relación con el PBI de entonces era del 31%. Los datos prepandemia indican que en 2019 la deuda soberana por persona en Argentina era de 7219 dólares, la deuda total 323 mil millones y el porcentaje con respecto al PBI tocó un pico de más de 90%.

La proyección hacia 2025 estima que la deuda total subirá hasta 411 mil millones, que representarán el 75% en relación con el PBI y 8878 dólares per cápita.

¿Qué pasa en América Latina?

En la región, Brasil es el tercer país más endeudado de los mercados emergentes y el 11º del mundo. La deuda pública general de Brasil aumentó un 4,7% en 2022 hasta los 1,40 billones de dólares, un aumento más lento que el global, pero ocupando el 11º puesto mundial y el 3º entre los mercados emergentes. Los países de los Mercados Emergentes aumentaron su deuda un 46% desde 2019, en segundo lugar, después de Estados Unidos en nuestro índice.

En Colombia, la deuda soberana aumentó en 2022 un 11,8% interanual, alcanzando los 956 billones de pesos colombianos (199.000 millones de dólares), lo que supone un incremento más rápido en comparación con la media mundial. La relación deuda/PIB del país es del 68%, superior a la de sus homólogos de mercados emergentes.

En Chile, la deuda mantuvo su constante ascenso. Su gobierno debe ahora 116.000 millones de dólares, lo que supone un aumento interanual del 13% (un incremento muy superior a la media mundial), y acumula una subida del 80% desde 2019 (el cuarto mayor incremento entre los mercados emergentes incluidos en el índice).

La previsión para 2025 espera que la deuda soberana de Chile crezca hasta los 156.000 millones de dólares. Si hablamos de deuda por persona, la deuda soberana de Chile asciende a 5.919 dólares, más que la de algunos de sus pares latinoamericanos (Colombia debe 3.830 dólares por persona; México llega a los 5.769 dólares).

El Director Global de Renta Fija de Janus Henderson Jim Cielinski, sostiene que “desde la crisis financiera mundial, los gobiernos han pedido prestado con una libertad asombrosa”. “Los tipos de interés cercanos a cero y los enormes programas de expansión cuantitativa de los bancos centrales expandieron la deuda pública, pero los tenedores de bonos exigen ahora mayores rendimientos para compensar la inflación y los riesgos crecientes, y esto está creando una carga significativa y cada vez mayor para los contribuyentes”, agrega.

"La transición hacia unas condiciones financieras más normales está resultando un proceso doloroso”, afirma el Director Global de Renta Fija de Janus Henderson Jim Cielinski.

Las deudas seguirán aumentando

En 2022 y 2023 se produjeron cambios drásticos para las finanzas públicas de todo el planeta. A finales del año pasado, el valor total de la deuda pública mundial se había disparado un 7,6% en moneda constante, hasta alcanzar la cifra récord de 66,2 billones de dólares, el doble que en 2011. En 2022, el Gobierno de Estados Unidos se endeudó más que todos los demás países juntos.

Mirando hacia adelante el panorama no es alentador. En 2025, los gobiernos de todo el mundo tendrán que gastar 2,80 billones de dólares en intereses, más del doble que en 2022. Esto supondrá un adicional del 1,2% del PBI, desviando recursos de otras formas de gasto público o exigiendo subidas de impuestos. Estados Unidos está especialmente expuesto a esta medida.

A esto hay que añadir las pérdidas de las carteras de bonos de expansión cuantitativa de los bancos centrales, que deberán cubrirse con dinero procedente de los impuestos, invirtiendo así el flujo de beneficios de estos bonos antes de 2022, que los bancos centrales pagaban a los departamentos financieros de los gobiernos.

Los continuos déficits anuales significan que las deudas seguirán aumentando hasta alcanzar los 77,2 billones de dólares en 2025. De esta manera se espera que la carga de la deuda mundial pasará del actual 78% del PBI al 79% del PBI en 2025.

“El mercado espera que la economía mundial tenga un aterrizaje relativamente suave: una ralentización del crecimiento, pero sin una contracción total, excepto en un puñado de economías nacionales. Creemos que esto es incorrecto. Sin embargo, el enorme volumen de deuda de gobiernos, empresas y particulares hace que los tipos no tengan que subir tanto como en el pasado para tener el mismo efecto. El ciclo de endurecimiento de los tipos de interés está llegando a su fin”, explica Cielinski.

Según el especialista, “los inversores saldrán beneficiados", y sostiene que “es probable que los rendimientos de los bonos de todos los vencimientos bajen en el próximo año, lo que significa que los precios subirán”.

“En la actualidad, los bonos a corto plazo ofrecen mayores rendimientos porque están más vinculados a los tipos de interés oficiales de los bancos centrales. Esto es bueno para aquellos que buscan ingresos y toleran un menor riesgo, pero verán una menor revalorización del capital. El margen para las ganancias de capital es significativamente mayor para los bonos a más largo plazo, que esperamos que se comporten muy bien el próximo año a medida que la economía se vea sometida a presión”, cierra.