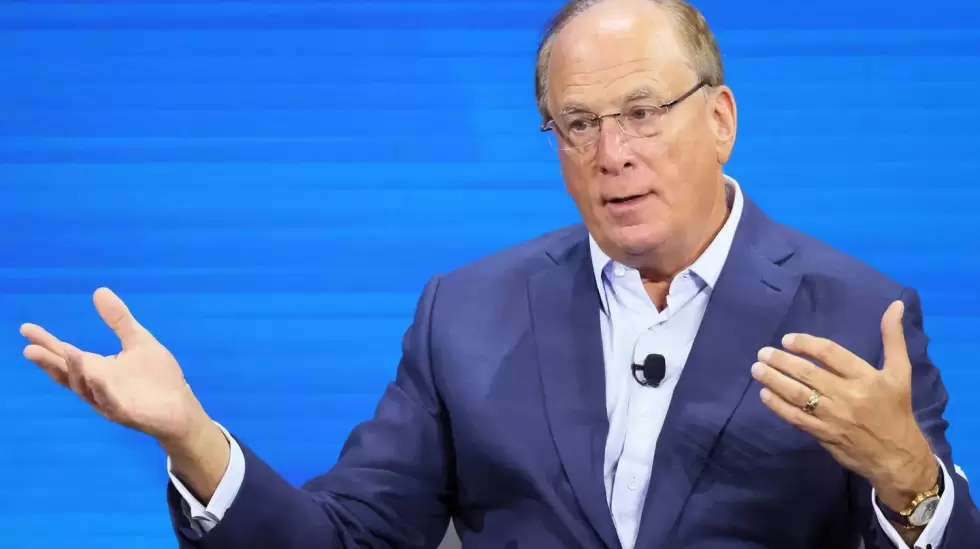

Estamos asistiendo a una transformación digital a medida que las finanzas y las inversiones tradicionales experimentan un cambio sísmico hacia una mayor eficiencia y accesibilidad. BlackRock, el mayor gestor de activos del mundo, conocido por el lanzamiento de su ETF de Bitcoin a principios de este año, lidera esta tendencia y se propone tokenizar 10 billones de dólares de sus activos en colaboración con Securitize.

Carlos Domingo, cofundador y CEO de Securitize, comentó: “La noticia de hoy demuestra que los productos financieros tradicionales se están haciendo más accesibles a través de la digitalización”.

Este movimiento resalta el compromiso de BlackRock con la innovación y señala una tendencia más amplia que podría redefinir fundamentalmente las estrategias de inversión: el auge de la tokenización de Real World Assets (RWA).

La tokenización de RWA convierte los derechos de diversos activos, desde bonos y acciones hasta bienes inmuebles y culturales, en tokens digitales basados en blockchain. Esta innovación promete una mayor liquidez, evidencia de propiedad y transparencia, con el objetivo de democratizar vías de inversión tradicionalmente inaccesibles.

En marzo de 2024, BlackRock anunció el lanzamiento de su primer fondo tokenizado emitido en una blockchain de Ethereum, el BlackRock USD Institutional Digital Liquidity Fund. "Esta es la última progresión de nuestra estrategia de activos digitales", dijo Robert Mitchnick, Jefe de Activos Digitales de BlackRock. “Estamos centrados en desarrollar soluciones en el espacio de los activos digitales que ayuden a resolver problemas reales para nuestros clientes, y estamos entusiasmados de trabajar con Securitize”.

La asociación subraya el enfoque estratégico de BlackRock en la tecnología como palanca de crecimiento, en consonancia con sus importantes participaciones en gigantes tecnológicos y su cartera de activos de 10 billones de dólares.

La tokenización inmobiliaria, con BlackRock gestionando alrededor de 39.000 millones de dólares en activos, promete redefinir la inversión inmobiliaria. La tokenización, mediante el uso de tokens de seguridad y utilidad, busca mejorar la liquidez y accesibilidad del mercado, permitiendo la propiedad fraccionada y aportando un nuevo nivel de fluidez y flexibilidad a la inversión inmobiliaria.

Fichas de seguridad: Un puente entre las finanzas tradicionales y las digitales

Los tokens de seguridad representan la propiedad o un interés en activos del mundo real y están sujetos a supervisión reglamentaria. La adopción de tokens de seguridad en el sector inmobiliario permite la compraventa de participaciones en propiedades tokenizadas, lo que sube el listón de las oportunidades de generación de ingresos y crecimiento del valor de los activos. Este enfoque mejora drásticamente la liquidez del mercado, facilitando estrategias de inversión dinámicas y ampliando el círculo de inversores.

Tokens de utilidad: Facilitar el acceso y la participación

Por el contrario, los tokens de utilidad sirven como representación de la propiedad de todo el activo: este token de activo, similar a una vivienda unifamiliar, no es un valor, por lo que no es necesario presentar la oferta ante la SEC. Suele llamarse NFT o NFT RWA. El NFT podría fragmentarse aún más, lo que haría de esas acciones valores.

Ambos tipos de tokenización de RWA requieren una verificación KYC/AML para las carteras que participan en la adquisición de activos, para cumplir con las leyes relacionadas con valores y, en este ejemplo, con bienes inmuebles.

Un debate reciente que inicié sobre la tokenización de activos despertó un interés considerable, lo que refleja el creciente interés y entusiasmo en torno al potencial de la tokenización de activos. A medida que nos encontramos en la cúspide de este cambio significativo, las implicaciones para los inversores, las empresas y la economía en general son profundas. Al derribar las barreras a la inversión y ofrecer nuevos niveles de flexibilidad y accesibilidad, la tokenización tiene el potencial de ampliar drásticamente el escenario de la inversión.

A medida que BlackRock y Securitize avancen en sus planes, los ojos del mundo estarán muy atentos. El éxito de su esfuerzo podría allanar el camino para una nueva era de la inversión, en la que las finanzas digitales y tradicionales converjan para crear un mercado más inclusivo, eficiente y transparente. El camino hacia la tokenización de 10 billones de dólares en activos es un paso valiente hacia el aprovechamiento de la innovación para redefinir el escenario financiero.

*Con información de Forbes US