En I/O Fund creemos que el mercado de acciones no es lógico, sino más bien sentimental. No hay ninguna explicación lógica para que unas acciones suban un 100% o más, y luego caigan un 40% o más en cuestión de un par de meses.

Los fundamentos no cambian tan rápidamente, pero el sentimiento sí. En términos sencillos, el sentimiento depende de cómo el miedo y la codicia se interrelacionan con la oferta y la demanda. Sin embargo, la forma de seguir el sentimiento para proteger el capital es mucho más compleja y debe combinar el análisis fundamental con el técnico.

Esta montaña rusa es más evidente en las acciones tecnológicas, que casualmente son nuestra especialidad. Por lo tanto, debatimos abierta y frecuentemente con los lectores de nuestro boletín gratuito la importancia de situarse en una posición de liderazgo, establecer planes de compra con antelación y también la importancia de tomar ganancias una vez que los fundamentos técnicos y fundamentales se estiran.

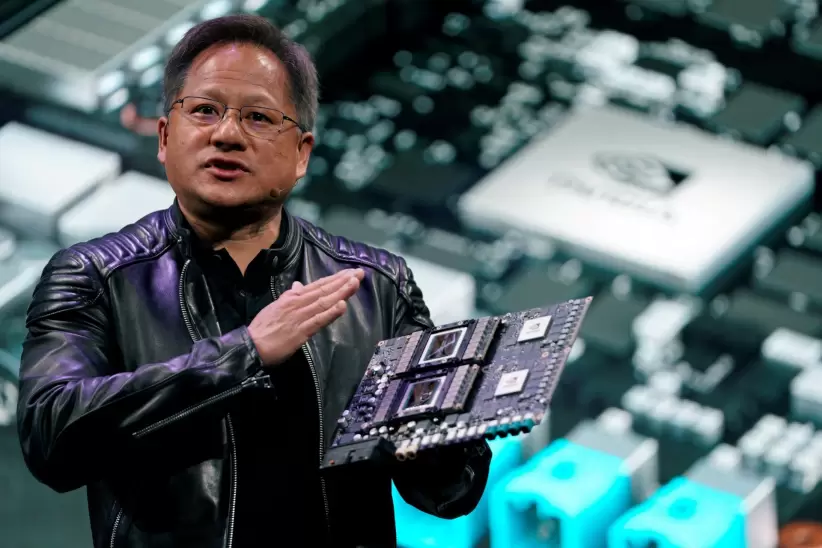

Tuvimos una convicción inquebrantable en la historia de la IA de Nvidia desde noviembre de 2018. De hecho, era nuestra principal posición de cara a 2023 y nuestra asignación a IA del 45 % superaba a la de Stanley Druckenmiller, del 29 %; mientras tanto, Druckenmiller fue celebrado por tener una cartera líder en IA.

The Street también se está llevando el mérito de haber llegado pronto a Nvidia, que fue una recomendación tardía en marzo de 2023. Arca habla con frecuencia de la IA como una tendencia líder, pero casi pasa por alto a este líder de la IA por completo.

Señalamos esto porque proporcionamos Nvidia como un consejo de acciones de forma gratuita, en repetidas ocasiones, con un análisis de primer nivel entregado en Forbes y a través de nuestro boletín gratuito, con nuestro propio capital respaldando la investigación.

El Fondo I/O es un firme defensor de ofrecer información de calidad a nivel gratuito. Ofrecemos análisis de primer nivel cada semana en nuestro boletín gratuito, y no conocemos ninguna otra cartera de alto rendimiento que ofrezca esto a nivel gratuito de manera consistente.

Desafortunadamente, la información gratuita tiende a provenir de aquellos que no están probados y pueden no ser muy buenos inversores en absoluto, mientras que aquellos con un historial probado mantienen las operaciones cerca de su pecho.

No sólo gestionamos activamente cada posición que poseemos y enviamos alertas de operaciones en tiempo real, sino que además comentamos abierta y frecuentemente nuestras opiniones a lo largo del camino. Nuestro historial en Nvidia en los últimos 1-2 años es el siguiente:

El mayor problema al que se enfrentan los inversores particulares es la falta de información de calidad, temprana, coherente y transparente sobre el tamaño de las posiciones, la rentabilidad de la cartera y cómo gestionar las ventas masivas.

Este último punto es el que nos gustaría tratar hoy con ustedes: "cómo gestionar las ventas". Nos consideraron locos por comprar Nvidia en 2022 y nos consideran locos por recortar en 2023. Sin embargo, en lo que constituye una transparencia poco común para el mundo financiero, compartimos con ustedes nuestros planes con esta posición líder de la cartera.

Análisis de precios

El 28 de agosto publicamos nuestro análisis de precios sobre Nvidia. Ofrecimos dos escenarios generales que veíamos, y que siguen estando muy presentes hoy en día. Acá está lo que dijimos entonces...

Hay dos recuentos generales de ondas de Elliott que estoy utilizando y que representan estas dos posibilidades de gap.

- Azul - Este recuento tiene el mercado bajista de 2022 como la primera etapa de una corrección de gran grado. Eso haría 2023 la pierna correctiva, con la caída final en el horizonte, que probablemente volvería a probar los mínimos de octubre.

- Rojo - Este recuento nos sitúa en una corrección de 4ª onda dentro de una tendencia alcista más amplia de 5 ondas. Esto haría de esta caída actual una oportunidad de compra mientras nos dirigimos hacia la zona de 560-590 dólares.

Lo más bajo que permitiría a esta corrección ir y todavía mantener el recuento rojo válido sería la región de 340 dólares. Si rompemos por debajo de 340 dólares, entonces las probabilidades cambian a que el hueco de la última presentación de beneficios de Nvidia fuera de hecho un hueco de agotamiento. Nuestro siguiente movimiento sería establecer objetivos bajistas para acumular Nvidia a largo plazo".

Además, en el último informe, buscábamos una ruptura por encima de los 480 dólares para indicar que se había producido un mínimo y que nos dirigíamos hacia nuestro primer objetivo por encima de los 545 dólares . Vimos una ruptura, pero no se mantuvo, lo que fue una advertencia de más volatilidad por venir. Esto, unido a un fuerte volumen de distribución por encima del nivel de 440 dólares, nos hizo decidirnos a tomar más ganancias en Nvidia.

Mi análisis anterior sigue siendo válido: mientras mantengamos los 340 dólares, Nvidia tiene potencial para subir una vez más a finales de año o principios del próximo. Sin embargo, no creemos que los precios actuales sean ideales para una mentalidad de comprar y mantener a largo plazo. Es probable que la paciencia dé sus frutos a largo plazo. Por lo tanto, cada inversor deberá decidir si quiere asumir el riesgo de subir una vez más.

Para el Fondo I/O, la recompensa no merece el riesgo, por lo que decidimos recortar. Nuestra última compra a 410 dólares en julio es nuestra última compra y no tenemos previstas más compras hasta que veamos una resolución. Hay otras dos acciones relacionadas con la IA que nos gustan más a corto plazo, y cuando entremos en ellas, avisaremos a nuestros miembros premium con alertas comerciales en tiempo real.

Esta sigue siendo mi perspectiva principal mientras mantengamos el soporte de 340 dólares. Por debajo de ahí, es probable que se alcance el techo.

Próximos recortes

Nvidia es una de nuestras principales participaciones, por lo que es probable que nunca cerremos la posición, siempre que la historia y la tendencia tecnológica permanezcan intactas.

Sin embargo, creemos firmemente en las ganancias, la reducción del riesgo y la búsqueda de niveles más bajos para una mejor base de costes. Dicho esto, creemos que nos acercamos a uno de esos momentos. Aunque hoy rompimos una línea de tendencia clave, esperamos que pronto se produzca un rebote. Si se trata de un rebote correctivo que no recupera los niveles por encima de la media, recortaremos aún más nuestras posiciones.

La venta de información privilegiada es elevada en el último mes

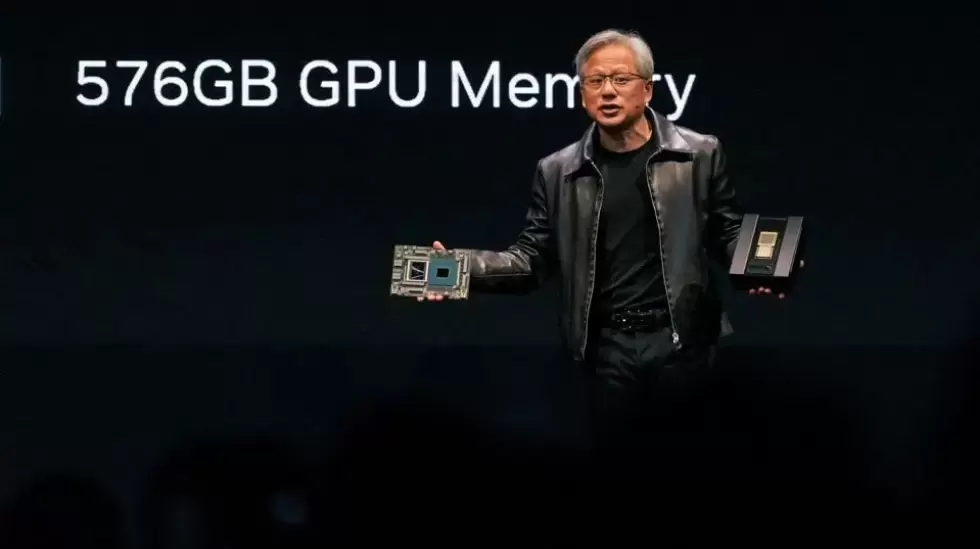

El CEO, Jensen Huang, realizó un nivel excesivo de ventas con información privilegiada. En las últimas tres semanas vendió acciones por valor de más de 110 millones de dólares.

En cuanto a la actividad de información privilegiada, hay muchas razones por las que se vende, que pueden no tener nada que ver con el negocio. Sin embargo, cuando se trata de ejecutivos de una empresa, como el CEO, merece la pena prestar atención. Desde junio, vimos venderse acciones de NVDA por valor de 175.000.000 dólares.

En conclusión, nuestro trabajo sobre el mercado en general sugiere que se está formando un complejo proceso de máximos. Es probable que muchos sectores y acciones hayan tocado techo, mientras que algunas grandes tecnológicas parecen tener potencial para un nuevo máximo a finales de año.

La actividad interna y las ventas institucionales apuntan a que es menos probable que se produzca otro máximo. Si llegamos a ese segundo máximo, nuestro plan es recortar más.

Hasta que se rompa el soporte de 340 dólares, NVDA aún tiene potencial para una última subida. En cualquier caso, creemos que la paciencia dará sus frutos a quienes busquen comprar una gran empresa a un gran precio. También estamos siendo pacientes para cuando volvamos a aumentar nuestra posición y creemos que es mejor estar a la defensiva por el momento.

*Con información de Forbes US