El 13F del segundo trimestre de 2023 de Berkshire Hathaway se presentó el 14 de agosto. Esta presentación nos da una oportunidad trimestral de observar lo que dos de los mayores inversores, Warren Buffett y Charlie Munger, y su equipo están haciendo dentro de la cartera de acciones cotizadas de Berkshire.

Berkshire cuenta con un gran número de entidades de su propiedad, por lo que ésta es sólo una parte de sus inversiones. La cartera de inversión muy concentrada de Berkshire, de 348.000 millones de dólares, está formada por 48 empresas, sin cambios respecto al trimestre anterior. Berkshire fue un vendedor neto de unos 8.000 millones de dólares en acciones durante el trimestre.

Las 5 principales participaciones representan más del 79% de la cartera total. Las cinco mayores participaciones, por orden de tamaño, son Apple, Bank of America, American Express, Coca-Cola y Chevron. Apple creció a más del 51% de su cartera desde alrededor del 39% en el cuarto trimestre de 2022.

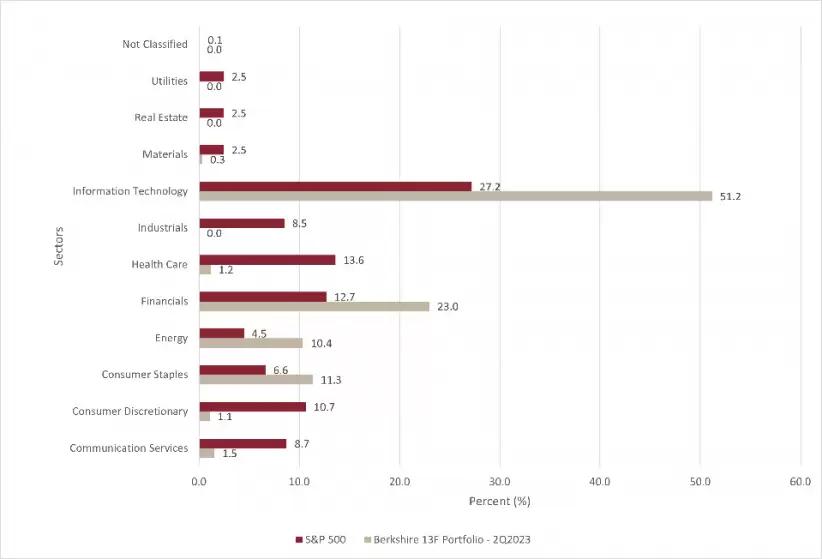

Debido a estas importantes participaciones, además de Occidental Petroleum y Kraft Heinz, la cartera sigue estando considerablemente sobreponderada en tecnología, energía, bienes de consumo básico y finanzas en relación con el S&P 500. Berkshire controla ahora el 25,3% de las acciones en circulación de Occidental.

Por qué Occidental Petroleum

Un análisis más profundo de las razones probables detrás de la compra de Occidental puede encontrarse aquí. Esta cartera incluye una posición mínima en una empresa industrial, United Parcel Service, y ninguna empresa inmobiliaria o de servicios públicos.

Dado que el 13F no incluye acciones internacionales, Berkshire Hathaway anunció inicialmente la adquisición de alrededor del 5% de cinco empresas comerciales japonesas a finales de agosto de 2020.

Estas participaciones son Itochu Corp., Marubeni Corp., Mitsubishi Corp., Mitsui & Co. Ltd., y Sumitomo Corp. Buffett reveló en abril de 2023 que Berkshire aumentó sus participaciones en estas empresas hasta el 7,4%. Buffett indicó que se trataba de participaciones a largo plazo, y que Berkshire aún podría aumentar su participación hasta el 9,9%.

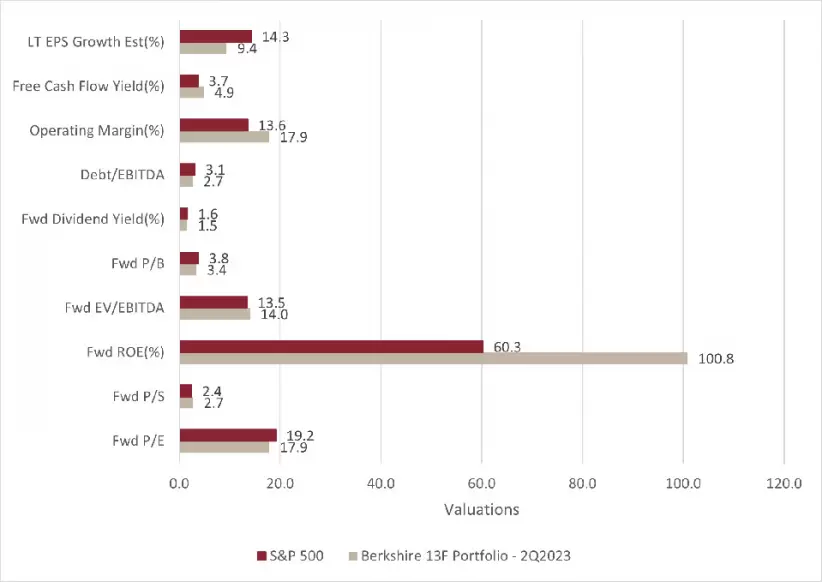

Este análisis examina la cartera de Berkshire a través de una serie de medidas, incluida la estimación a 12 meses vista: precio-beneficio, precio-ventas, rentabilidad sobre fondos propios, valor de empresa-beneficio antes de intereses, impuestos, depreciaciones y amortizaciones, precio-libro, rentabilidad por dividendos, deuda actual sobre EBITDA, rendimiento actual del flujo de caja libre, margen operativo actual y estimaciones de consenso de crecimiento de los beneficios por acción a largo plazo.

En conjunto, el análisis de la cartera refleja una valoración precio-beneficio más barata que la del S&P 500, al tiempo que presenta una mayor rentabilidad, medida por el rendimiento de los fondos propios y el margen de explotación, con niveles de endeudamiento más bajos.

Se prevé que la tasa de crecimiento de los beneficios por acción de consenso a largo plazo (próximos 3 a 5 años) sea inferior a la del S&P 500. La preferencia de Buffett por las empresas de alta calidad que generan importantes flujos de caja se desprende claramente de las mejores métricas de rentabilidad combinadas con un rendimiento superior del flujo de caja libre.

En el segundo trimestre se añadió un trío de nuevas participaciones, todas ellas constructoras de viviendas. Berkshire adquirió acciones de DR Horton, NVR y Lennar Clase B. Para Berkshire, se trató de una inversión relativamente pequeña en el sector de la construcción de viviendas, inferior al 0,25% de la cartera total de acciones cotizadas, con un valor total de unos 814 millones de dólares.

Berkshire Hathaway y el mercado inmobiliario

Berkshire controla varias empresas relacionadas con la vivienda, como Clayton Homes, Shaw, Johns Manville, Acme Building Products, Benjamin Moore y MiTek, que en el segundo trimestre registraron menores beneficios trimestrales y en lo que va de año.

Berkshire señaló en el comunicado de resultados que el impacto de unos tipos de interés más altos en la construcción de viviendas significa que “algunos de nuestros negocios experimentarán descensos comparativos en ingresos y beneficios durante el resto de 2023”.

Además, Berkshire Hathaway HomeServices (BHHS), la mayor empresa de intermediación inmobiliaria residencial del país, publicó unos resultados que muestran que la ralentización de la actividad inmobiliaria sigue siendo evidente, con un descenso del 59,5% en los beneficios netos del segundo trimestre con respecto a 2022.

McKesson, Marsh & McLennan y Vitesse Energy fueron eliminadas de la cartera en el trimestre. Vitesse Energy fue una escisión de su participación en Jefferies Financial en el primer trimestre. McKesson fue recortada en los dos trimestres anteriores.

Berkshire redujo sus participaciones en Chevron, Activision Blizzard, General Motors, Celanese y Globe Life. Todas estas acciones, excepto Globe Life, también se redujeron en el trimestre anterior. Buffett habló de la participación en Activision en la reunión anual de Berkshire del año pasado y señaló que era una oportunidad de arbitraje de fusiones, apostando a que Microsoft completaría la adquisición. Microsoft anunció un acuerdo para comprar Activision por 95,00 dólares por acción en efectivo el 18 de enero de 2022.

La participación en Chevron se recortó durante tres trimestres consecutivos. A pesar de las ventas, Chevron sigue siendo la quinta mayor participación de Berkshire en bolsa, con un valor de más de 19.000 millones de dólares. Se adquirieron más acciones de Occidental Petroleum, por lo que aumentó la exposición global de Berkshire al sector energético como porcentaje de la cartera.

Berkshire aumentó sus participaciones en Occidental Petroleum y Capital One Financial. Berkshire adquirió por primera vez algunas acciones de Capital One el trimestre pasado, y la compra fue notable porque Buffett había estado reduciendo o eliminando la participación de Berkshire en varios bancos en trimestres anteriores.

La gran apuesta de Warren Buffett

Berkshire fue un vendedor neto de acciones en su cartera cotizada en el segundo trimestre. En particular, hubo tres nuevas compras de acciones de constructores de viviendas.

A pesar de la reducción de la participación en Chevron, la apuesta de Berkshire por los precios del petróleo sigue siendo significativa, con más de 32.000 millones de dólares invertidos en acciones energéticas y más del doble de peso que en el S&P 500.

Apple sigue siendo la participación más amplia, con un valor de casi 178.000 millones de dólares y más de la mitad de la cartera de acciones cotizadas de Berkshire, que aumentó sus participaciones en Occidental Petroleum y Capital One Financial. Berkshire adquirió por primera vez algunas acciones de Capital One el trimestre pasado, y la compra fue notable porque Buffett había estado reduciendo o eliminando la participación de Berkshire en varios bancos en trimestres anteriores.

*Con información de Forbes US