Las acciones de Salesforce ganaron un 74% en lo que va de año, frente a la subida del 19% del S&P500 en el mismo periodo. Además, a su precio actual de 230 dólares por acción, cotiza un 4% por debajo de su valor razonable de 240 dólares, la estimación de Trefis para la valoración de Salesforce.

En el actual contexto financiero, las acciones de CRM experimentaron pocos cambios, moviéndose ligeramente desde niveles de 225 dólares a principios de enero de 2021 hasta alrededor de 230 dólares ahora, frente a un aumento de alrededor del 20% para el S&P 500 durante este período de aproximadamente 3 años.

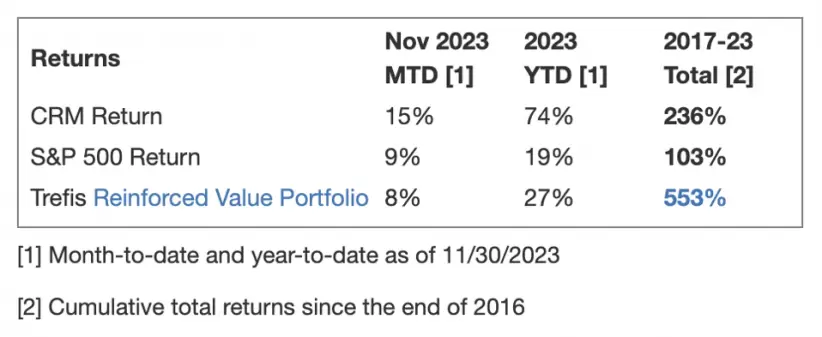

En general, la evolución de las acciones de CRM con respecto al índice fue bastante volátil. La rentabilidad de las acciones fue del 14% en 2021, del -48% en 2022 y del 74% en 2023. En comparación, la rentabilidad del S&P 500 fue del 27% en 2021, del -19% en 2022 y del 19% en 2023, lo que indica que CRM obtuvo una rentabilidad inferior a la del S&P en 2021 y 2022.

De hecho, batir sistemáticamente al S&P 500 -en los buenos y en los malos tiempos- fue difícil en los últimos años para acciones individuales; para pesos pesados del sector de las tecnologías de la información como Apple, Microsoft y Nvidia, e incluso para las estrellas de megacapitalización Google, Tesla y Amazon. En cambio, la Cartera de Alta Calidad de Trefis, con una colección de 30 acciones, superó al S&P 500 cada año durante el mismo periodo.

¿Por qué? Como grupo, las acciones de la Cartera de Alta Calidad proporcionaron mejores rendimientos con menos riesgo frente al índice de referencia; menos montaña rusa, como evidencian las métricas de rendimiento de la Cartera de Alta Calidad.

Dado el incierto entorno macroeconómico actual, con altos precios del petróleo y elevados tipos de interés, ¿podría CRM enfrentarse a una situación similar a la de 2021 y 2022 y obtener un rendimiento inferior al del S&P en los próximos 12 meses, o experimentará un fuerte salto?

La empresa superó las estimaciones de consenso en el tercer trimestre del ejercicio fiscal 2024 (febrero-ene), con un aumento de los ingresos del 11% interanual, hasta 8.720 millones de dólares. Este aumento se debió a un crecimiento del 13% en los ingresos por suscripciones y soporte, parcialmente compensado por una caída del 4% en el segmento de servicios profesionales y otros.

La unidad de suscripción y soporte aporta más del 90% de los ingresos e incluye cinco subsegmentos: nube de ventas (+10%), nube de servicios (+11%), plataforma y otros (+11%), marketing y comercio (+8%) y datos (+22%). En cuanto a los costes, los gastos totales en % de los ingresos experimentaron un descenso favorable en el trimestre. En conjunto, los ingresos netos mejoraron de 210 millones de dólares a 1.220 millones.

Los ingresos de la empresa crecieron un 11% interanual hasta los 25.600 millones de dólares en los nueve primeros meses del ejercicio 2024. Se debió principalmente a un aumento del 12% en la división de suscripción y soporte. Además, el margen operativo saltó del 2,9% al 13,3% en el mismo periodo, debido a unas cifras de gastos más bajas. El resultado fue un beneficio neto de 2.700 millones de dólares, frente a los 306 millones del periodo anterior.

De cara al futuro, la empresa espera que los ingresos se mantengan entre 9.180 y 9.230 millones de dólares en el cuarto trimestre. En conjunto, se estima que los ingresos de Salesforce alcancen los 34.760 millones de dólares en el ejercicio de 2020. Además, es probable que los ingresos por acción de CRM aumenten hasta 33,85 dólares. Esto, unido a un múltiplo P/S ligeramente superior a 7x, dará lugar a una valoración de 240 dólares.

*Con información de Forbes US