¿Qué generará mayores rendimientos en los próximos 12 meses, los Bonos I o bitcoin? Hace un año una pregunta así hubiera sido una tontería. Hoy, no tanto. Bitcoin BTC -6,2%ha tenido problemas en 2022, con una caída de más del 10%. Por el contrario, los bonos I están configurados para generar un rendimiento anualizado estimado del 9,62 % a partir del próximo mes.

Esto es lo que necesita saber:

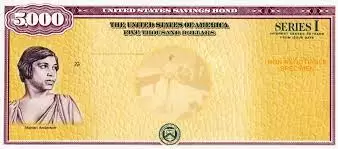

Conceptos básicos de I Bond

Introducidos por primera vez en 1998, los bonos I son emitidos por el gobierno de EE. UU. Los inversores compran bonos I directamente del gobierno a través del sitio web TreasuryDirect.gov . Sin embargo, a diferencia de la mayoría de los demás bonos estadounidenses, los bonos I están diseñados para proteger a los ahorristas de los estragos de la inflación.

Lo logran ajustando la tasa de interés dos veces al año (mayo y noviembre) en función de los cambios en el IPC. Dos factores determinan la tasa de interés de un bono I: una tasa fija y una tasa de inflación. La combinación de estas dos tasas nos da lo que se conoce como la Tasa Compuesta.

Hoy la Tasa Fija es 0%. No es muy emocionante y es probable que permanezca en el cero por ciento cuando el Tesoro anuncie nuevas tasas en mayo. Sin embargo, la tasa de inflación aumentará a un 9,62 % anualizado según las últimas cifras del IPC publicadas a principios de este mes.

Más allá de la tasa de interés, aquí hay algunas características clave de los bonos I que debe conocer:

- Hay un límite de $10,000 por persona en la cantidad que se puede invertir en bonos I cada año

- Las personas pueden comprar $5,000 adicionales en bonos I a través de sus reembolsos de impuestos

- Los fideicomisos y las empresas también pueden comprar bonos I

- Los bonos I no se pueden canjear durante 12 meses

- Redimir bonos I antes de los cinco años resultará en una multa equivalente a 3 meses de interés

- Los bonos I deben comprarse y venderse directamente con el gobierno. Por lo tanto, no los encontrará en un fondo mutuo o ETF.

La tasa compuesta actual de los bonos I es del 7,12% . Esta tasa más baja tiene algunos cuestionamientos sobre si deberían esperar hasta el próximo mes para comprar bonos I. La respuesta es un rotundo no. Este es el por qué.

El Tesoro anuncia tasas de bonos I en mayo y noviembre. Sin embargo, cuando las nuevas tasas se aplican a un bono I específico, depende de cuándo las compre. Lo más importante que debe recordar es que nunca se perderá las tarifas existentes o nuevas.

Si compra ahora en abril de 2022, recibirá la tasa compuesta actual del 7,12 % durante seis meses completos. Eso es cierto a pesar de que el Tesoro anunciará la nueva tasa en unas dos semanas.

Más importante aún, no se perderá la nueva tarifa. Una vez que haya sido propietario del bono I durante seis meses, comenzará a recibir la tasa compuesta que se anunciará en mayo (se cree que es del 9,62 %). Y también recibirá esa tarifa durante seis meses completos. El resultado es una tasa del 8,37% para el primer año.

Puede consultar una tabla útil sobre cuándo cambian las tasas de bonos I según la fecha de compra aquí .

Tanto los bonos I como los TIPS (Títulos del Tesoro protegidos contra la inflación) protegen a los inversores de la inflación. Lo hacen, sin embargo, de dos maneras muy diferentes.

Como se señaló anteriormente, los bonos I nos protegen de la inflación al ajustar la tasa de interés pagada por el bono en función de los cambios en el IPC. Por el contrario, la tasa de interés de los TIPS permanece igual durante la vigencia del bono. En cambio, el gobierno ajusta el valor nominal del bono en función del IPC. La tasa de interés fija se aplica luego al valor nominal ajustado.

Hay otra diferencia importante. A diferencia de los bonos I, los TIPS se pueden comprar y vender en el mercado secundario. Como resultado, puede comprar TIPS a través de fondos mutuos y ETF. De esta manera, los TIPS son más fáciles de comprar, particularmente en cantidades más grandes.

Dados los rendimientos actuales y futuros de los bonos I, son significativamente mejores que incluso las mejores tasas de CD . Eso es cierto incluso si uno planea vender el bono I después de un año e incurrir en la multa de interés de 3 meses. La diferencia clave es que con los bonos I, no puede liquidar durante el primer año y está limitado en la cantidad que puede comprar. Con un CD, siempre puede retirar su dinero, sujeto a una multa de interés.

Podría decirse que los bonos I de hoy son la mejor inversión individual ajustada al riesgo que se puede hacer. Francamente, navegar por el sitio web del gobierno para comprar bonos I no es un paseo por el parque. Pero con las tasas establecidas para saltar por encima del 9%, vale la pena el esfuerzo.