Warren Buffett vendió sus participaciones en varios bancos después de detectar señales de alerta en sus estados financieros. El famoso inversionista dijo que sus jefes estaban actuando de manera imprudente y engañando a los inversionistas y analistas.

Aquí hay una mirada más cercana a lo que dijo Buffett y qué acciones bancarias ha vendido en los últimos años.

Warren Buffett se deshizo de sus participaciones en varios bancos porque sus jefes estaban tomando "riesgos tontos" y usando una contabilidad engañosa para halagar sus ganancias, y creía que en última instancia pagarían por sus fechorías, reveló en una entrevista reciente con CNBC .

La revelación del famoso inversionista de que predijo problemas en el sector bancario es notable dada la agitación actual. El colapso repentino de Silicon Valley Bank y Signature Bank en marzo ha despertado preocupaciones sobre una crisis bancaria internacional , preocupaciones sobre la seguridad de los depósitos y temores de que los prestamistas retrocedan y provoquen una crisis crediticia que comprima a los consumidores y las empresas y empuje a la economía de Estados Unidos a una recesión.

Aquí hay una mirada más cercana a lo que dijo el CEO de Berkshire Hathaway y qué acciones bancarias vendió en los últimos años.

Buffett notó que varios bancos estaban valorando sus activos al costo en lugar del valor de mercado, lo que infló artificialmente sus ganancias y engañó a los inversores y analistas, dijo a CNBC.

También cometieron un error fundamental al desequilibrar sus activos y pasivos, señaló. Por ejemplo, tomaron depósitos de clientes que podían retirarse de inmediato y los usaron para comprar bonos del gobierno a largo plazo y valores respaldados por hipotecas. Silicon Valley Bank hizo exactamente eso y colapsó bajo una ola de retiros en marzo.

“No me gusta cuando la gente se enfoca demasiado en el número de ganancias y olvida lo que, en mi opinión, son principios bancarios básicos”, dijo Buffett sobre su decisión de reducir sus apuestas bancarias.

"Pensé que la banca podría meterse en muchos problemas solo por el tipo de cosas que hacían", continuó.

Buffett también pareció abordar específicamente su apuesta en Wells Fargo. El multimillonario de 92 años invirtió en el titánde Wall Street en 1989 y lo contó como una piedra angular de su cartera de acciones durante muchos años, pero vendió la última de sus acciones en el primer trimestre de 2022.

"Vendí bancos que habíamos tenido durante 25 o 30 años", dijo. "Simplemente creo que el sistema no está configurado del todo bien en términos de conectar el castigo con los culpables... es increíblemente importante que su sistema bancario funcione bien".

Rescate

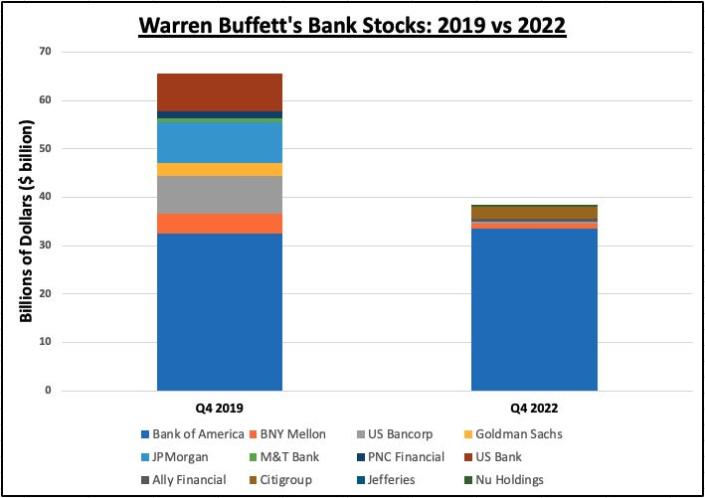

Berkshire ha salido de sus participaciones en JPMorgan, Goldman Sachs, Wells Fargo, M&T Bank y PNC Financial en los últimos tres años.

También recortó su participación en BNY Mellon en un 69% y su participación en US Bank en un 95%. Las enajenaciones redujeron el valor combinado de esas posiciones de casi $ 12 mil millones a fines de 2019, a menos de $ 1,5 mil millones a fines de 2022.

Por otro lado, construyó nuevas posiciones en Citigroup, Ally Financial, Jefferies y NuBank. También aumentó su participación en Bank of America en más del 9%, y aún considera al prestamista como su participación número dos después de Apple.

Buffett le dijo a CNBC que está atrapado en Bank of America porque obtuvo un "trato muy decente" cuando invirtió por primera vez en 2011, le agradaba el director ejecutivo Brian Moynihan, y simplemente no quería venderlo.

A pesar de las compras de Berkshire, el valor total de sus acciones bancarias se ha reducido en un 49 % en los últimos tres años, de 75.000 millones de dólares a 39.000 millones de dólares.

Berkshire divulga el valor total de sus acciones bancarias, de seguros y financieras cada trimestre. Esa cifra se desplomó de $ 102 mil millones en elfinales de 2019, a $ 70 mil millones en elfinales de 2022. Además, esa categoría de acciones pasó de representar el 41% de toda su cartera de acciones a menos de una cuarta parte.

La caída de los precios de las acciones fue en parte responsable de esa fuerte caída en el valor. Pero el principal impulsor fueron las ventas de Berkshire, dado que la base de costos de la compañía para sus acciones bancarias, de seguros y financieras cayó de $ 40 mil millones a $ 26 mil millones durante el período de tres años.

Vale la pena enfatizar que Buffett no dijo qué bancos tenían señales de alerta en sus finanzas. También subrayó que el hecho de que haya vendido las acciones de un banco no significa que esté mal administrado. Sin embargo, el inversor detectó claramente problemas en algunos de los bancos de su cartera y decidió retirar dinero antes de que tuvieran problemas.

Un gráfico que muestra las tenencias bancarias de Buffett a fines de 2019 y a fines de 2022. Documentos presentados ante la SEC

- Artículo original en Business Insider