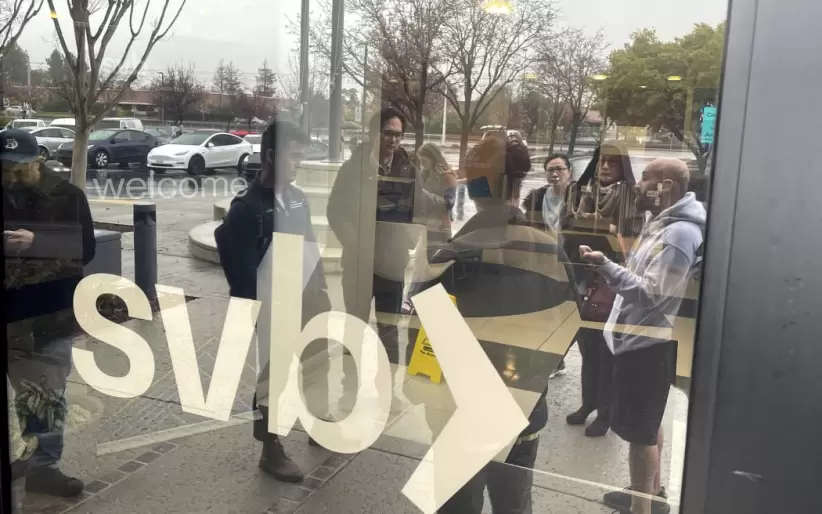

Signature Bank, un banco regional con sede en Nueva York que se convirtió en líder de los préstamos de criptomonedas, cerró repentinamente el domingo, marcando la tercera mayor quiebra bancaria en la historia de Estados Unidos sólo dos días después de que la segunda mayor quiebra del país, Silicon Valley Bank, sacudiera el mercado de valores y reavivara los temores de tiempos económicos "difíciles y turbulentos".

Los reguladores estatales de Nueva York cerraron Signature Bank -un banco regional de 23 años que se había centrado en los activos digitales al convertirse en uno de los pocos bancos que aceptaban criptodepósitos- después de que las autoridades advirtieran de que la estabilidad del sistema financiero podría verse amenazada si el banco seguía abierto.

El Departamento de Servicios Financieros de Nueva York anunció el domingo que había tomado posesión del banco, que tenía más de 110.000 millones de dólares en activos y más de 88.000 millones en depósitos a finales del año pasado.

El desenlace de un triste final

Signature Bank se convirtió en el tercer banco regional en quebrar en cuestión de semanas, tras el sonado colapso de los bancos californianos Silvergate Bank y Silicon Valley Bank, amigos de las crypto, cuya quiebra asustó a los inversores recelosos de una vulnerabilidad financiera generalizada.

Signature había anunciado nuevos datos financieros el jueves y dijo que había limitado los saldos de depósitos de criptomonedas en un intento de aumentar su diversificación, diciendo a los inversores: “Queremos dejar claro una vez más que Signature Bank es un banco comercial bien diversificado y de servicio completo, con más de dos décadas de sólido desempeño al servicio de las empresas del mercado medio".

El banco anunció previamente en diciembre que reduciría sus depósitos relacionados con las criptomonedas entre 8.000 y 10.000 millones de dólares.

El viernes, sin embargo, los clientes retiraron rápidamente sus depósitos, informó el New York Times, después de que las acciones cayeran casi un 25%, hasta 70 dólares, en el peor día del banco en Wall Street, y tras detenerse brevemente el viernes por la mañana por temor a la volatilidad.

Ante el temor de que Signature corriera la misma suerte que SVB días antes, los clientes trasladaron sus depósitos a bancos más grandes, como JPMorgan Chase y Citigroup, según declaró a CNBC el ex congresista demócrata Barney Frank, que formaba parte del consejo de administración de Signature.

Cómo impactará en las criptomonedas

Ilya Volkov, CEO de la plataforma fintech YouHodler, dijo que no cree que la quiebra del banco tenga un impacto a largo plazo en la industria de las criptomonedas, argumentando que los gigantes como Bitcoin y Ethereum ya se recuperaron desde el colapso de los bancos, lo que calificó como una “señal de una mayor confianza en los activos descentralizados independientes".

Volkov cree que el mayor impacto de la quiebra de Signature muy probablemente será un aumento en el examen de las regulaciones bancarias, cómo los bancos elaboran estrategias de gestión de riesgos y cómo se asocian con las empresas de criptomonedas, diciendo que “no está claro qué nuevas instituciones financieras se asociarán con estas empresas de cripto a raíz de Silvergate, SVB y ahora Signature".

"Creo que a todos los mercados les espera un momento de volatilidad a corto plazo", dijo Volkov, al ser consultado por la fortaleza de las bolsas europeas y estadounidenses tras la quiebra de SVB, y añadió que "aunque Silicon Valley Bank es un banco regional, las noticias que lo rodean presentan una falta de confianza en el sector bancario" que podría tener un “efecto dominó en otros bancos regionales estadounidenses”.

Volkov señaló que el temor a la volatilidad económica es "razonable", pero pronosticó que no durará mucho.

Un “efecto dominó”

La quiebra de SVB y Signature creó un efecto dominó, tanto en los grandes bancos estadounidenses como en los bancos regionales más pequeños, ya que los inversores perdieron la confianza. Las pérdidas en el valor de mercado de los diez mayores valores bancarios superaron los 165.000 millones de dólares desde la última sesión bursátil de SVB el miércoles antes de su repentino colapso.

En su primer discurso sobre los bancos desde la quiebra de SVB la semana pasada, el presidente Joe Biden dijo el lunes que los estadounidenses pueden "respirar más tranquilos", tras una serie de medidas que su administración adoptó en los últimos días y que, según él, dejaron al sistema bancario "seguro".

Esas medidas incluían un plan anunciado por el Departamento del Tesoro, la FDIC y la Reserva Federal en una declaración conjunta el domingo para salvaguardar todos los depósitos en Signature Bank y SVB, y para dar a los depositantes en SVB pleno acceso a sus depósitos el lunes por la mañana. Biden también dijo que pediría al Congreso y a los reguladores bancarios que "refuercen las normas para los bancos" destinadas a reducir el riesgo de una futura quiebra bancaria.

No todos los economistas o responsables políticos se mostraron optimistas sobre el planteamiento de la Administración Biden. En una columna publicada el lunes en el New York Times, la senadora demócrata Elizabeth Warren expresó su escepticismo ante el objetivo de los reguladores federales de que sean los bancos, y no los contribuyentes, "los que asuman el coste del respaldo federal necesario para proteger los depósitos": "Veremos si es cierto".

En la columna, Warren también argumentó que se habría exigido a los bancos que aplicaran "pruebas de resistencia" periódicas sobre su propio riesgo de vulnerabilidad si los legisladores del Congreso y la Reserva Federal "no hubieran echado atrás la supervisión más estricta" a través de la Ley Dodd-Frank.

*Con información de Forbes US.