Comparar la situación monetaria de Estados Unidos con la de Turquía podría parecer absurdo. En Turquía, la tasa de inflación oficial es del 20%, más de tres veces más que la de Estados Unidos. Pero la inflación no oficial turca es mayor y está empeorando. La lira turca está en caída, mientras que el dólar, en los últimos meses, se sostuvo frente a otras monedas extranjeras.

Pero, aunque ambos países son drásticamente diferentes en cuanto al tamaño de su economía y el atractivo de sus respectivas monedas, el comportamiento de sus bancos centrales tiene ciertas similitudes perturbadoras. La conclusión es que ni el Banco Central de Turquía ni la Reserva Federal mostraron hasta ahora mucha habilidad en pelear contra la inflación.

El Banco Central de Turquía viene imprimiendo muchísimas liras. La oferta básica monetaria turca aumentó más del 50% en el último año. La Reserva Federal está en una seguidilla de compra de bonos, que los paga con dinero creado de la nada.

Normalmente, cuando la moneda de un país como Turquía empieza a perder valor, su banco central aumenta el costo del dinero. En teoría, las tasas de interés más alta atraen a los inversores para comprar los bonos del país para obtener esos rindes. Para hacerlo, los inversores deben comprar la moneda en cuestión para hacer esas adquisiciones y por lo tanto empujan su valor. En cambio, bajo el mandato del implacable Recep Erdogan, Turquía está tanto imprimiendo dinero en exceso como bajando las tasas de interés frente a la inflación creciente.

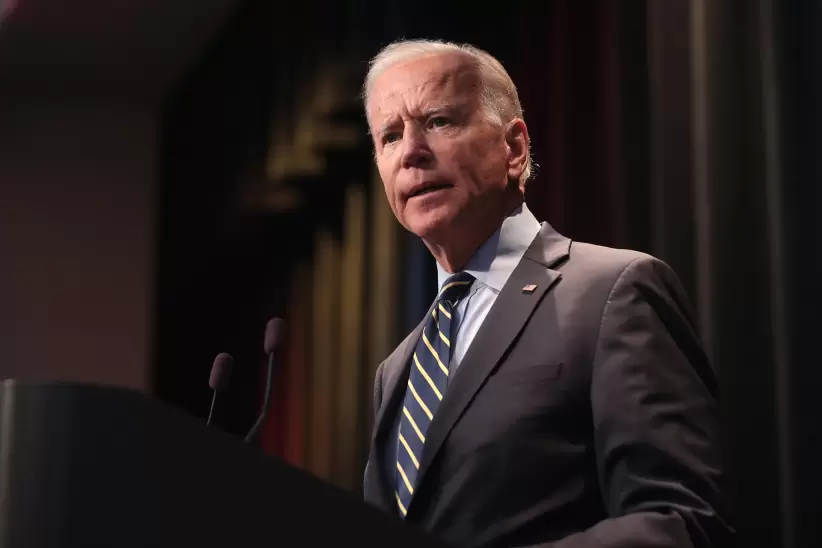

Ahora, miremos a la Fed. A pesar de los precios en alza, mantiene sus tasas de interés en valores históricamente bajos. Viene imprimiendo mucho dinero en un momento en el que la economía está inundada de efectivo, con los bancos llenos de reservas. Hasta ahora no tuvimos un resultado parecido al de la lira turca solo porque la Fed está usando un truco arriesgado que logró que los dólares recién impresos no inunden la economía.

Básicamente, bombea a los bancos con plata nueva y luego la pide prestada a través de un instrumento llamado acuerdo de recompra inversa, o “repo inversa”. En febrero, la Fed no tenía ninguna repo inversa. Ahora tiene más de US$ 1,5 billones de ellas. Una crisis seria podría generar una disrupción en el juego de manera desastrosa.

Powell parece estar despertándose ante la amenaza, dando pistas de que la compra de bonos de la Fed podría terminar antes de lo previamente anunciado. Las tasas de interés podrían subir el año que viene. Desafortunadamente, ni Powell ni Turquía parecen saber que frenar la inflación es fácil: dejen de imprimir demasiado dinero.

Para Turquía, significa fijar con firmeza su lira para salvar el euro. Para Estados Unidos significa rápidamente terminar la compra de bonos y reducir las abultadas tenencias de securities. Finalmente, el dólar debería estar anclado al oro, como lo estuvo exitosamente durante 180 años. Lamentablemente, eso no pasará pronto.