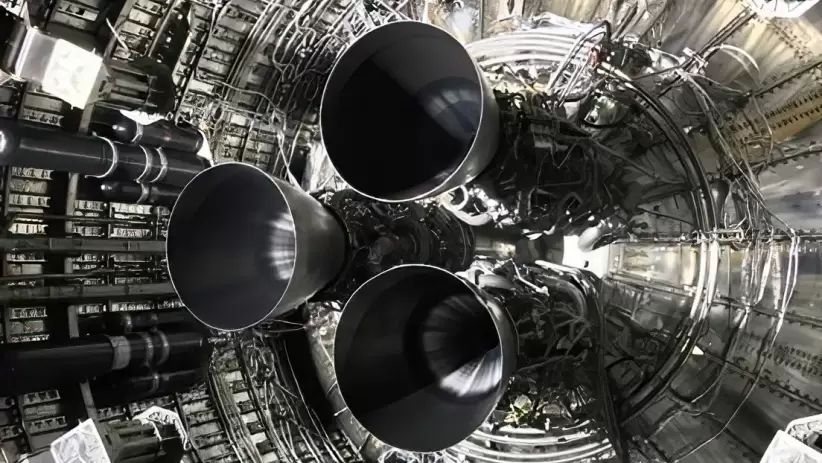

Para Boeing, una cosa que salió bien el año pasado fue la misión Artemis I de la NASA. El Sistema de Lanzamiento Espacial del gigante aeroespacial, el cohete más poderoso que ha volado hasta ahora, impulsó un vehículo tripulado lleno de maniquíes a la luna y de regreso en una carrera en seco para el regreso de los estadounidenses a la superficie lunar.

Claro, el Sistema de Lanzamiento Espacial estaba cuatro años retrasado y tuvo un costo un 30% más alto que los 9 mil millones de dólares presupuestados inicialmente para desarrollarlo. Pero Jim Chilton lo ve como una victoria para la división espacial de Boeing, que dirige desde 2016. “El año pasado tuvimos mucho éxito”, dijo a Forbes. Lo más destacado incluye un vuelo de prueba no tripulado de la cápsula Starliner de Boeing, que se acopló a la Estación Espacial Internacional mientras Boeing busca demostrar que puede cumplir un contrato de la NASA para transportar astronautas y carga de ida y vuelta al puesto avanzado, y el lanzamiento de una nueva clase de satélites de comunicaciones comerciales definidos por software que desarrolló Boeing.

Pero al igual que el Sistema de Lanzamiento Espacial, los éxitos de Chilton vienen con asteriscos: ambos tenían años de retraso, y Boeing ha registrado casi mil millones en pérdidas anticipadas en el programa de transbordadores de la NASA, conocido como Commercial Crew, desde 2019, cuando se produjo una falla de software; y en el primer vuelo de prueba que no pudo llegar a la estación espacial, una L vergonzosa para Boeing.

Mientras tanto, la otra compañía del programa Commercial Crew, SpaceX de Elon Musk, ha completado cinco vuelos a la estación espacial desde 2020 y el año pasado se adjudicó contratos para ocho más. SpaceX también derribó a Boeing como el segundo contratista más grande de la NASA según el gasto anual, recaudando 2 mil millones de dólares de la agencia en el año fiscal 2022. (El número 1 es Caltech, que administra el Laboratorio de Propulsión a Chorro de la NASA).

En los últimos tres años, los altos ejecutivos de Boeing se han centrado en resucitar el negocio de aviones de pasajeros de la compañía, después del accidente mortal de dos nuevos aviones 737 MAX y la destrucción de los viajes aéreos durante la pandemia de coronavirus. Eso los ha dejado con poca capacidad de atención o recursos financieros para abordar los problemas profundos en la división de Defensa y Espacio de la compañía, que se preocupa mucho por el declive de los programas heredados que se remontan a la Guerra Fría y los nuevos que oferta por ganar. Durante los primeros tres trimestres de 2022, Boeing Defence and Space acumuló 3.650 millones de dólares en pérdidas operativas.

Del lado del espacio, los observadores dicen que Boeing ha tenido problemas para adaptarse a un nuevo universo de nuevas empresas atrevidas, lideradas por SpaceX, que están fabricando satélites más pequeños y más baratos para desplegarlos en la órbita terrestre baja, minando la demanda de los costosos satélites del tamaño de un autobús que han sido el pan de cada día para Boeing y otros fabricantes establecidos. SpaceX también está liderando una ola de nuevos fabricantes de cohetes que están poniendo esas cargas útiles en órbita a precios más bajos.

La empresa conjunta de cohetes de Boeing con Lockheed Martin, United Launch Alliance, que alguna vez tuvo el compromiso de enviar grandes satélites al espacio para el gobierno de EE UU, ha perdido una gran parte del mercado frente a SpaceX, con Blue Origin de Jeff Bezos preparándose para entrar en la refriega. El año pasado, SpaceX realizó 61 lanzamientos alucinantes para poner en órbita sus satélites Starlink y cargas útiles para clientes comerciales y gubernamentales. El equipo Boeing-Lockheed Martin registró ocho.

Boeing “construyó su negocio espacial para un mundo que ya no existe”, dice Chad Anderson, socio gerente de la firma de capital de riesgo Space Capital.

En noviembre, Boeing dijo que concentraría las ocho unidades comerciales de Defensa y Espacio en cuatro, con el espacio agrupado en un segmento con municiones y sistemas submarinos marítimos. Chilton, quien se hará a un lado en febrero para convertirse en asesor principal, dijo que la reorganización reducirá la cantidad de ejecutivos principales e impulsará la toma de decisiones y los recursos a nivel de equipo.

La nueva competencia también podría amenazar el lucrativo Sistema de Lanzamiento Espacial de Boeing. Apodado el «Sistema de Lanzamiento del Senado» por sus orígenes en 2010 como un programa pork-barrel para preservar los puestos de trabajo con el transbordador espacial a punto de agotarse, la NASA adquirió el cohete con contratos de «costo más margen», por un total de 13,8 mil millones de dólares para Boeing hasta el momento, lo que significa el contratista tiene la garantía de que sus gastos estarán cubiertos, más una ganancia. Los críticos dicen que eso fomenta los sobrecostos. El inspector general de la NASA fijó el costo de un solo lanzamiento de Artemis en 4,1 mil millones de dólares, que calificó el año pasado como «insostenible», y se proyecta que el gasto total en el programa supere los 90 mil millones de dólares para 2025. Como referencia, el presupuesto de la NASA este año es de 25 mil millones de dólares.

“Esta es una herida dolorosa en el pecho para la NASA y su capacidad para hacer avanzar la ciencia planetaria y los programas lunares”, dice Chris Quilty, fundador de la firma de servicios financieros enfocada en el espacio Quilty Analytics.

Mientras tanto, SpaceX está desarrollando un cohete pesado reutilizable, Starship, para cumplir la visión de Musk de colonizar Marte. La NASA le ha otorgado a SpaceX un contrato de precio fijo para construir una variante de módulo de aterrizaje lunar para Artemis III que se reuniría con el vehículo de tripulación Orion construido por Lockheed sobre la luna y llevaría a los astronautas a la superficie. Muchos defensores de la exploración espacial creen que Starship podrá hacer el mismo trabajo que el sistema de lanzamiento espacial de Boeing por un precio mucho más bajo y mantener a la NASA en el camino para regresar a la luna y prepararse para enviar astronautas a Marte.

Boeing tiene una historia en vuelos espaciales que se remonta al primer alunizaje, pero aumentó su negocio espacial en gran medida a través de adquisiciones a fines de la década de 1990, incluidas las operaciones espaciales del fabricante de transbordadores espaciales Rockwell y McDonnell Douglas, cuyos cohetes Delta fueron un caballo de batalla para Lanzamientos del Pentágono. Cuando Boeing completó la adquisición del negocio de fabricación de satélites de Hughes Electronics en 2000, se jactó de que el acuerdo la convertía en la compañía espacial más grande del mundo, con ingresos anuales relacionados con el espacio de casi 10 mil millones.

Pero para 2016, los ingresos de su división Network & Space Systems, que también incluía algunos negocios terrestres, se redujeron a 7 mil millones. Desde una reorganización de 2017 que agrupó los programas espaciales junto con más activos de defensa, se ha vuelto más difícil rastrear las fortunas de Boeing en el espacio. La compañía se negó a discutir los detalles financieros con Forbes.

El negocio de satélites de Boeing comenzó a desvanecerse en la segunda mitad de la última década, con entregas informadas públicamente, que alcanzaron un máximo de diez en 2012 y cayeron a cero en 2020. Los pedidos de grandes satélites de telecomunicaciones geosincrónicos han disminuido en toda la industria en medio del «corte de cable» que ha dañado el negocio de la televisión directa al hogar, mientras que nuevos jugadores han comenzado a construir constelaciones de cientos de pequeños satélites en órbita terrestre baja para brindar servicios de banda ancha como Starlink de SpaceX, OneWeb, Telesat y Project Kuiper de Amazon.

La interrupción se ha extendido al mercado de satélites de defensa, que durante mucho tiempo ha estado dominado por Boeing y Lockheed. El Pentágono opera alrededor de dos docenas de importantes satélites geoestacionarios para comunicaciones y vigilancia. Sus posiciones exactas son bien conocidas, por lo que es probable que todos sean eliminados el primer día de una guerra de disparos, dijo Quilty. La Agencia de Desarrollo Espacial del Pentágono está trabajando para llevar muchas de esas capacidades a la órbita terrestre baja mediante la construcción de una constelación dispersa de pequeños satélites, llamada Arquitectura Espacial de Defensa Nacional (NDSA), con el objetivo de hacer que sea más costoso derribar uno con un misil que construir y lanzar un reemplazo. La Agencia de Desarrollo Espacial no ha revelado el número exacto que planean lanzar, pero Quilty espera que haya alrededor de mil.

Boeing no ha estado ciego ante la amenaza de los satélites pequeños. Compró el fabricante Millennium Space Systems en 2018. Si bien Millennium entregó el año pasado dos satélites a la Fuerza Espacial de EE UU, no logró obtener una parte de los dos primeros tramos de NDSA, en los que se otorgaron 4.300 millones de dólares en contratos para 194 satélites pequeños.

Chilton considera que Boeing puede haberse visto afectado por su renuencia a dividir los costos de desarrollo con los militares. Eso sugiere que Millennium no tenía nada listo para usar que cumpliera con los requisitos de la NDSA y esperaba que el Pentágono cubriera su I + D, apunta Quilty. El cambio a satélites más pequeños “es una amenaza fundamental para el negocio de inteligencia y defensa de Boeing al que deben adaptarse”, dice Quilty.

La puerta no está cerrada

Tomando prestada una página de la industria tecnológica, el Pentágono está siguiendo un modelo de desarrollo en espiral en el que ordenará nuevos lotes de satélites cada dos años y buscará mejoras en cada uno, por lo que Boeing aún podría participar en rondas futuras.

Y si puede moverse ágilmente, la creciente economía espacial comercial podría brindarle a Boeing nuevos lugares para plantar su bandera. Con la estación espacial, cuyo mantenimiento está contratado por Boeing, programada para ser retirada en 2030, la NASA ha otorgado fondos a tres equipos que diseñan estaciones espaciales con fines de lucro para ser utilizadas por la industria privada y el gobierno. Boeing es parte de uno: el proyecto Orbital Reef liderado por Blue Origin.

Boeing también espera en el primer trimestre el primer vuelo del cohete pesado Vulcan Centaur, un proyecto de su empresa conjunta de lanzamiento con Lockheed Martin que funciona con el nuevo motor BE-4 alimentado con metano de Blue Origin. En una señal de cómo la creciente actividad espacial puede impulsar a todos los barcos, la empresa conjunta espera que su ritmo de lanzamiento se duplique con creces a más de 20 al año gracias a Amazon, que ha reservado 38 vuelos en Vulcan y nueve en el antiguo Atlas V de la empresa conjunta para lanzar su constelación de satélites de banda ancha Kuiper.

En cuanto al Sistema de Lanzamiento Espacial, Chilton argumenta que no es más caro, ajustado a la inflación, que el Transbordador Espacial en sus primeros días, y todavía tiene un fuerte apoyo bipartidista en el Congreso. New Glenn de Starship y Blue Origin puede representar una amenaza en el futuro, pero, por ahora, el Sistema de lanzamiento espacial es el único cohete volador que puede transportar las cargas pesadas de Artemis más allá de la órbita terrestre.

“Creo que tiene algunas piernas”, dice Chilton. “Si en 10 o 20 años son tan buenos que no hay necesidad de un SLS, tal vez para nosotros desde el punto de vista comercial sea malo, pero tal vez sea bueno para el mundo”.

*Publicada en Forbes US